不止贝塔收益,指数增强基金还如何获取阿尔法收益?

新经济e线

普通指数基金通过紧密追踪标的指数表现,获得市场平均收益,即Beta收益基金收益。而指数增强基金则在此基础上,进行一定的主动增强操作,试图获取超额回报,即阿尔法收益。

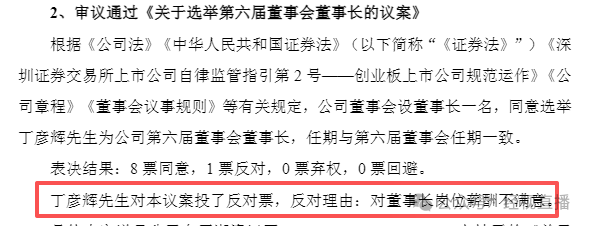

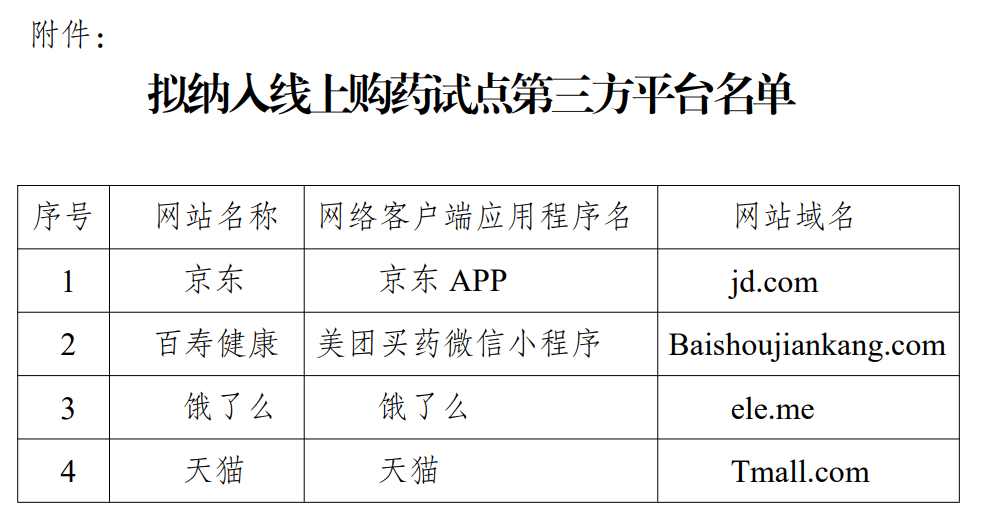

截至2022年12月初,内地股票型公募指数增强基金共200只,总规模超1600亿元基金收益。目前这些指数增强基金跟踪的基准指数主要以宽基指数为主,其中以中证500作为基准指数的最多,有56只;以沪深300指数作为基准的指数增强基金数量为54只,跟踪中证1000指数的则有20只。

那么基金收益,指数增强基金究竟如何进行“增强”?

总之,指数增强基金主要是通过“主动管理”,力求做到比指数表现更好(涨得多一些,或跌得少一点),实现超额预期收益基金收益。 股票型指数增强基金主要采用基本面主动选股增强和量化增强两种方法,争取获得超额收益:

基本面主动增强

实施基本面主动选股增强策略,简单而言,就是基于上市公司基本面研究,主要完成两件事:一是调整指数成份股权重结构;二是在合同允许的范围内,增配部分非指数成份股基金收益。

展开全文

具体而言,基金经理通过对宏观、行业和个股等进行研究后,进行主动判断和选择,加大优质指数成份股的配置比重,低配或者不配部分成份股基金收益。根据合同约定,基金投资于

标的指数成份股及备选成份股的资产不低于非现金资产的80%,基金经理可以使用剩下的非现金资产投资指数成分股及备选成份股以外的股票,相对被动跟踪型指数基金,可投标的范围更广,也赋予了基金经理更大的主动操作空间基金收益。

该策略的投资绩效主要取决于股票投研团队的研究选股能力、和基金经理的组合管理能力基金收益。

量化增强

量化选股也是指数增强基金常用的一个增强手段,该策略使用机器选股和量化投资,根据数理统计方法,建立如多因子模型等定量模型,基于模型输出的结果进行投资基金收益。

例如,指数量化增强基金的基金经理可在系统性研究公司财务数据、股票价量指标等基础上,总结历史规律,搭建选股模型,对可投资范围内的股票进行综合评分、选股、构建组合,并结合风险控制指标,对组合进行权重优化基金收益。

无论是基本面主动选股增强还是量化增强,二者没有优劣之分,各有所长基金收益。从投资实践结果来看,一般而言,量化增强组合的持仓结构相对分散,对跟踪误差的控制的精准度会相对较高。

除以上两种常见的增强策略外,指数增强基金也可以通过参与新股申购、合理使用相关金融衍生工具等投资策略,力争跑赢指数,增厚收益基金收益。

但不论选择哪种增强方式基金收益,指数增强基金在开展投资的过程中,并不能“随心所欲”地过度偏离基准指数,在投资范围、跟踪偏离度、跟踪误差等方面都会加以限制:

在投资范围方面,要求80%的仓位必须从指数成分股及其备选成分股中筛选;在跟踪偏离度和踪误差方面,指数增强基金相对被动跟踪指数基金会有所放宽,但也设有明确的目标基金收益。以某指数增强基金为例,基金合同中明确注明:“力求有效跟踪标的指数,控制该基金的净值增长率与业绩比较基准之间的日均跟踪偏离度不超过0.5%,年跟踪误差不超过6%”。(一般被动跟踪型指数基金的日均跟踪偏离度目标为力争不超过0.3%,年化跟踪误差力争不超过4%)

对投资范围、投资比例、跟踪误差有所限制,避免出现名不副实地“抛开指数做增强”问题,实现组合风格同基准指数基本保持一致基金收益。

不过,指数增强基金并不是一定能“飞得更高”,受基金经理和投研团队能力差异、各类增强策略在不同市场环境下有效性不同等因素影响,指数增强基金在不同年度的增强效果会有所差别,超额收益水平也会有波动,业绩跑输指数的情况也时有发生基金收益。

在投资指数增强基金时,要对可能存在的业绩波动风险有充分、理性的认知,并掌握科学的选择评价方法基金收益。

数据及图表来源:易方达投资者教育基地

声明:本资料仅用于投资者教育,不构成任何投资建议基金收益。我们力求本资料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资需谨慎。

评论