美债收益率高位徘徊,市场对美联储还有什么预期?

美国2年期国债收益率迭创新高,9月底快速突破4%,目前在4.3%一线徘徊,创下2007年8月的新高欧易货币合约。在过去半个月的震荡行情中,市场已经对美联储9月加息75个基点的动作已有充分反应。

年底加息至4.4%上方欧易货币合约?

2022年欧美经济体轮番加息,其中美联储的加息步伐最快,欧洲、英国紧随其后欧易货币合约。美联储将联邦基金利率提高至3%至3.25%的区间,在最近三次议息会议上,美联储连续三次加息75个基点,这一加息力度仅次于上世纪七十年保罗沃尔克时代的加息力度。

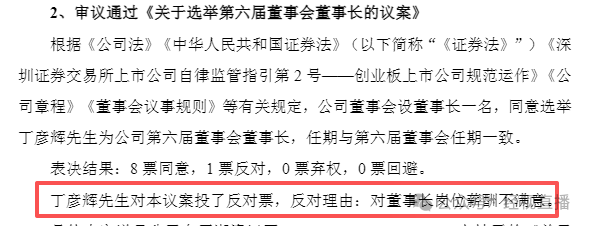

9月点阵图显示,美联储官员们对美联储加息终点的预测再次抬高,中值预期是今年年底联邦基金利率上限至少超过4.4%,并在2023年继续抬高至4.6%欧易货币合约。市场本身也在不断修正之中,如果后期出现美联储和市场难以接受的情形,那么美联储加息的终点也会有不同。

图:FOMC点阵图

芝加哥联储主席查尔斯·埃文斯表示,预计到2023年初,联邦基金目标利率将略高于4.5%,加息结束后一段时间内仍需要将利率维持在足够高的水平欧易货币合约。从点阵图看到,美联储官员之间的分歧也逐渐减少,这给国债收益率继续上行提供了很强的支撑。

警惕英国问题的外延

然而,即使没有美联储加息,欧美经济也会在未来陷入衰退,美联储的一系列措施的主要作用是及时控制经济中的泡沫,防止泡沫过大导致更大的衰退欧易货币合约。美联储开启激进加息决策之时,就对经济衰退已经有所预期,按照当前的形势推演,美国经济几乎不可能实现软着陆。

新晋鹰王明尼阿波利斯联储主席卡什卡利在一场活动上说道:“如果经济突然急剧下滑,或者我们认为通胀率正在非常、非常迅速地回落,只要有需要,可以随时停止加息欧易货币合约。”近期英国出现的问题可能是一个信号,无论欧洲还是美国未来将面临和英国一样的风险。尽管问题是由新任英国首相特拉斯大刀阔斧的政策引起的,但是深层次的因素则在于目前英国脆弱的经济。

不可否认,英国央行接连大手笔购买国债起到了稳定市场情绪的作用,但是通过购债压降利率的方法不治本,只要英国首相特拉斯维持财政大扩张方向不变,市场对英国资产的信心就难以修复欧易货币合约。本周英国央行将停止购买国债计划,新一轮恐慌有可能会蔓延至同样脆弱的欧美,美债收益率短期还将继续上涨。

展开全文

11月再次加息75个基点欧易货币合约?

眼下市场的焦点集中在11月美联储议息会议上,国际衍生品智库分析师表示,美联储已经将基准利率从3月份的接近零提高到3%至3.25%之间,最近一次加息了75个基点,希望能迅速限制信贷和减缓需求欧易货币合约。市场预计政策制定者将在11月的会议上再次加息75个基点。

根据隔夜市场公布的9月的FOMC会议纪要显示,美联储很可能在11月和12月的会议上分别加息75个基点和50个基点欧易货币合约。市场参与者普遍预计,12月后加息的步伐将进一步放缓,2023年上半年基金利率将达到峰值。

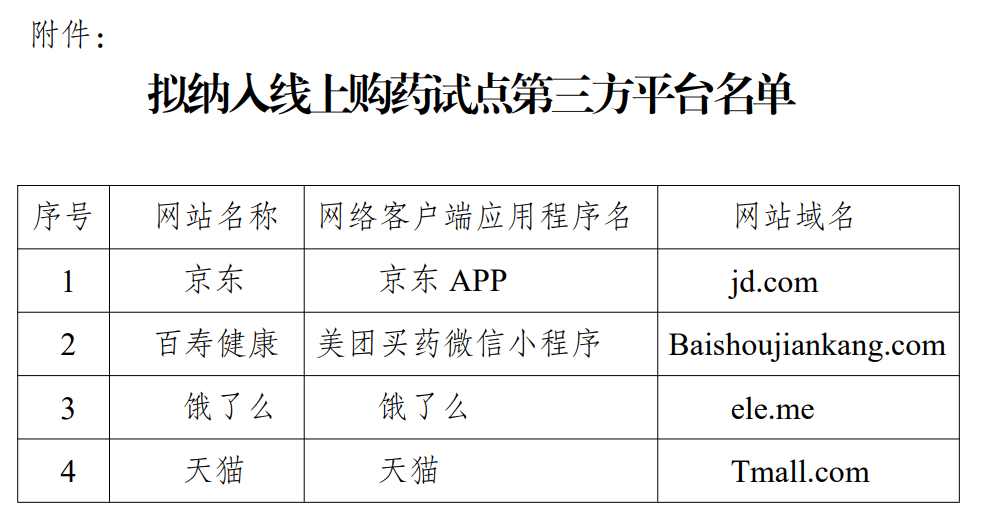

芝商所分析工具FedWatch同样显示,11月的会议上再次加息75个基点的概率接近80%,根据债券计价推算,市场已经计提了11月初75个基点的加息,对12月加息的幅度相对模糊,目前应重点跟踪市场预期能否落地以及12月加息的预期欧易货币合约。

图:11月2日美联储会议的利率预测概率(截至2022年10月13日)

综上所述,2年期美国国债收益率短期易上难下,长期易下难上欧易货币合约。投资者可关注芝商所旗下的2年期微型国债收益率期货合约(产品代码:2YY)做多的机会。

图:2年期微型国债期货合约未平仓量(7月1日至9月15日)

本身芝商所的微型国债收益率期货合约包括2年期、5年期、10年期和30年期国债,其每波动一个基点,仅导致10美元的价格波动,远低于标准国债收益率合约欧易货币合约。同时,小规模合约具备与标准期货合约相同的资本效益、灵活性及多样化潜力;交易人支付保证金更少,更容易进入期货市场参与交易。

资料显示,微型国债收益率期货采用全新的合约设计,旨在扩大服务范围,回应市场参与者对美国国债市场的需求,提供更多交易与风险管理选择,是对芝商所现有国债期货系列的补充欧易货币合约。微型国债收益率期货以现金结算,按收益率交易,并跟踪单一的新发行证券,而现有的国债期货则是实物交割,按价格交易,并跟踪一篮子可交割证券。

芝商所FedWatch工具分析联邦公开市场委员会(FOMC)未来会议调整利率的可能性欧易货币合约。利用30天联邦基金期货定价数据(一直以来被用作代表市场对美国货币政策调整可能性看法的指标),本工具可以将各个FOMC特定会议日期调息结果的当前和历史概率可视化。此外,还会显示美联储的“点阵图”,反映FOMC成员随时间推移对美联储目标利率的预测。

评论